“新手”腾讯6亿战投老百姓 大连锁迎来新的搅局者?

来源: E药经理人 作者: Jessie 2020-06-24

6月22日,老百姓大药房再度引进一轮战略投资,这一次是腾讯,金额6亿元。距离上轮战略投资仅仅7个月,上次是春华资本和方源资本,金额5.57亿美元(约合人民币39亿)。老百姓在新零售的战略布局越来越快。

作为四大上市药房之一,老百姓对资本运作最为擅长,在开放性上亦是如此。该公司创始人谢子龙在去年西普会就曾表示,当下药品零售行业的集中度在不断提高,整个行业的竞合时代已经来临,药品零售应该强烈推动新零售概念。

于是乎,老百姓在去年11月底,洋洋洒洒地进行了一场“腾笼换鸟”运动。即第二大股东由泽星投资换成了春华资本和方源资本。为什么描述是“腾笼换鸟”?首先,泽星投资的实际控制人EQTPartners(殷拓集团)是一家基于北欧的领先私募,在中国根基并不深,该公司投资老百姓更多意义上是财务投资。而春华资本和方源资本是以战略投资者的身份进入,能提供更多业务上、战略资源上的帮助。譬如,春华资本曾投资过蚂蚁金服、字节跳动、陆金所等,而方源资本在医疗投资领域有投资过德琪医药、企鹅杏仁等公司。

值得关注的是,方源和春华的入局为这一次腾讯的入局铺垫了基础。早在去年11月底,老百姓大药房总裁王黎便在投资者交流会上表示:非常看重两投资方在互联网以及新零售领域的资源,接下来就是做好业务协同。譬如方源资本和腾讯联合投资的企鹅杏仁,公司已在和其开展合作,未来将进一步加深。

据悉,企鹅杏仁前身为企鹅医生,由腾讯联合基汇资本、医联、红杉中国发起创立。所以本次腾讯的战略投资完全是在有一定合作基础、双方互相了解的情况下产生的,相比一般合作认可程度更高。

本次合作,一方面是解决老百姓的债务过高的问题,提升其流动性;另一方面,更为重要的是其新零售战略布局的再进一步。近年来,四大上市药房、高济医疗以及地方大连锁药房都在布局新零售业务,包括医药电商业务、O2O业务,以及将科技赋能零售赋能诊疗服务。其中,老百姓的并购扩张节奏相对更快一些,在新零售的布局亦是如此。截至2019年底,老百姓O2O线上门店超过3500家,基本覆盖其线下主要城市,2019年累计完成500万+订单需求,而大参林、益丰大药房O2O上线门店数据分别是3200家、3000家。

此外,在慢病管理和处方外流的布局上,老百姓在DTP药房扩张速度相对更快,目前该公司DTP药房已达125家,其中处方药和DTP销售占比达45.1%。而大参林、益丰的DTP专业药房分别为56家、30余家,一心堂并未披露,仅披露2019年新增专业慢病药房3家。

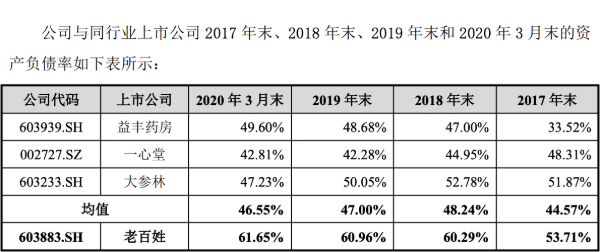

简单来说,老百姓扩张快了,花出去的钱也多了,该公司也是2019年四大上市药房中唯一一家资产负债率超过60%的公司,其余三家均不超过50%。相对来说,老百姓大药房更需要资金去支持其现有业务运营,以及未来对新零售的投入。

回到交易对手方腾讯,亦有故事可讲,主要是其投资医药零售战略布局的又一大落子。继去年10月9日科技媒体Theinformation报道,知情人士透露,腾讯计划将向高济医疗投资约5亿美元,双方虽对此不予置评,后续也并无新进展消息公布,但是我们可以发现今年高济医疗与腾讯在业务上有多项深度合作:譬如核酸检测和HPV疫苗预约等合作,腾讯医保虚拟电子卡在高济旗下万家药房的嵌入式推广等,双方关系进一步明朗。

“行业老兵”老百姓进阶新零售

6月22日晚间,老百姓大药房公告称,拟非公开发行A股不超过8,529,997股,发行价格为70.34元/股,募集资金总额不超过60,000.00万元,发行对象为林芝腾讯科技有限公司。本次募集资金主要用于偿还银行贷款。

本次发行完成后,林芝腾讯将合计持有上市公司不超过2.84%的股份,并获得提名一位董事候选人进入老百姓董事会,参与公司治理和决策。值得关注的是,加上上次方源、春华资本入局之时进驻的3位新投资方董事,公司将有4名董事来自战略投资方。除去3位独立董事,公司6名董事席位中,仅有谢子龙和1位原公司董事,其他为投资方新董事。这也是四大上市药房中董事会最为开放的一家。

谈及本次合作目的,最直接的是解决债务问题,据国盛证券测算,以2020年一季报为参照,定增募集的6亿资金将降低公司资产负债率5.5个点左右。近年,随着“两票制”的展开,医药流通体制发生的变化促使医药零售连锁行业加速集中,企业之间的竞争日趋激烈,2017年高瓴资本掀起浩浩荡荡的药店收购潮,四大上市药房也陆陆续续有程度不一的跟进,包括收购、加盟和新增的“扩张运动”。

老百姓便是其中突出的代表。通过加快门店扩张和外延并购来进一步提升其在行业中的竞争地位,老百姓借了很多外债,包括银行借款、可转换债券、定增发行等不同债务方式筹集资金以应对竞争。但是可能由于运营产生资金的效益滞后扩张的速度,该公司资产负债率越来越高,一定程度上制约了公司的资本灵活性,降低了公司的盈利水平。

在这样的背景下,引入战略投资者对老百姓来说是最优的选择。一方面,可解决资金问题,另一方面,有利于战略布局的开展,可谓“两全其美”。

据悉,在本次非公开发行完成的基础上交易双方达成了以下战略合作约定:

(1)双方拟开展智慧零售层面合作,包括但不限于精准客户营销(含会员运营及数字化赋能)、重构新客消费及常见老客互动场景等合作内容,全方面提升客户运营效率。

(2)双方拟在云计算、云服务等云层面开展合作,包括但不限于腾讯云服务(OCR图像识别,会员大数据),AI应用服务(智能审方,人脸识别),运营效率优化(大数据智能选址,大数据运营优化,智能投屏,内部管理产品的输出)等合作内容,利用自身品牌共同创造新价值。

(3)本协议的有效期内,如甲方拟开展智慧零售、云计算、云服务等相关云合作,甲方应优先与乙方及乙方关联方、指定方在该等领域进行合作。

(4)具体合作内容由双方进一步友好协商确定,乙方可指定其关联方或合作方等承接具体的合作业务。

本次战略投资者与上市公司的战略合作期限为5年。

两次战略投资,一次5.57亿美元,一次6亿元,都意在获取新零售资源及合作,由此可见老百姓对于创新业务的重视程度。其实,从老百姓《2019年度报告》披露中也能窥见一二。首先,在医药O2O业务上,2017 年至今公司相继签约饿了么、美团外卖、京东到家、平安好医生等平台,2019年O2O线上门店超过3500家,完成500+的年订单需求,同比增长达166%。而其他三家也都有与第三方O2O平台合作,大参林、益丰大药房O2O上线门店数据分别是3200家、3000家。一心堂虽未披露具体家数,但其描述为O2O销售呈现高速增长。

值得关注的是,老百姓还表示,未来公司将继续在O2O领域进行突破,发力线上渠道建设。药房自建O2O平台并不只有老百姓在做,更早布局的是一心堂和益丰大药房。根据各家2019年报,其中一心堂自主研发的O2O移动端应用及及业务流程均已进入测试阶段,而益丰大药房的O2O健康云服务平台由2015年5月启动,目前仍在建设当中。

在尝到甜头之后,四大药房都开始自建O2O平台,不过能否基于自有药店的优势,平衡掉医药O2O的运营成本,突破医药O2O的壁垒,还需打个问号?不过,引入互联网资源培育互联网“基因”对传统药房发展此类业务尤为重要。 其次,在承接处方外流与慢病管理上,各家公司也都在DTP药房、慢病管理上有所布局。与老百姓品类侧重中西药一致,该公司DTP药房的数量目前也是最多的,2019年新增45家至125家,品种新增144个至487个,含税销售额新增2.89亿元至8.01亿元,增幅超过55%。与此同时,大参林DTP药房新增36家至56家,益丰药房是30余家。

最后,在加盟业务上,老百姓和益丰大药房发展比较早,都是2016年开始的。老百姓加盟店以“老百姓健康药房”存在,目前遍及15个省级市场,累计加盟店1234家,占比门店总数24%,2019年增加676家,实现配送收入超过6亿元。益丰目前加盟店386家,2019年增加217家。大参林2019年开业加盟店54家,一心堂于今年计划开展,目前全国有526个客户有加盟意向,其中云南、贵州、四川占比70%以上。

以上是新业务新模式的开展情况的介绍。因为新业务大多都是在建设期,是最需要资金支持的业务,而成熟业务一般是作为“现金牛”存在,差一点的可能就被公司给淘汰掉了。

从新业务整体的开展上,老百姓看起来确实扩张更快一些,但是其可能还有一些历史问题。譬如该公司是一向以店大见长,但是近几年商圈“去中心化”趋势延续,部分旗舰店、大店的边际增长拖累了老店(两年期以上)的整体增长。老百姓也正在计划对100家左右的旗舰店、老店进行拆分优化,降本增效,完成优化后有望在保留80-100%的收入的同时提升20-40%的利润。这个可以参考大参林的坪效,店均面积在90平左右,但坪效在四家中最高。品种结构上,老百姓毛利率受批发业务低毛利、零售业务中中西成药占比最高影响,使其毛利率略低于其他三家。

在整体覆盖范围上,老百姓覆盖了22个省份,相对更广泛,而其他除益丰大一些基本上都是区域性布局为主。益丰目前覆盖华东、中南、华北9个省份,大参林聚焦华南,一心堂聚焦西南,不过都在向全国扩张。但另一角度,四大药房总门店都差不太多,这意味着老百姓在每个地区的密度更低,即在各省渠道下沉的程度可能不如其他家,不过老百姓“自建+并购+加盟+联盟”四驾马车将加快渠道下沉。

“新手”腾讯初试水

再看交易对手方腾讯,继去年被媒体报道将战投高济医疗后,唯一一笔官宣战投连锁药店的交易,一定程度上意味着腾讯正式公开涉足药店连锁。

2019年10月9日,科技媒体Theinformation报道,知情人士透露,腾讯计划将向高济医疗投资约5亿美元。双方虽对此不予置评,后续也并无新进展消息公布,但是我们可以发现今年高济医疗与腾讯在业务上展开了多项深度合作:譬如核酸检测和HPV疫苗预约等合作,腾讯医保虚拟电子卡在高济旗下万家药房的嵌入式推广等,双方关系进一步明朗。

先暂且不去考量腾讯与高济医疗的关系,对于药品零售这一领域,腾讯显然是个“新手”。这一次对老百姓的投资也是基于先前有过业务合作,双方或多或少有一些接触。6亿元对于整个腾讯来说,可能只是个小数目,但是对于腾讯的医疗投资却不是一笔小买卖。据IT桔子收集的腾讯在医疗健康领域的44起投资事件,老百姓的6亿元战投是排名第10的交易,也是唯一一笔在IPO后的交易。

且从腾讯整个投资布局来看,医疗健康并不属于重点投资领域,在已披露的880起投资交易中,第一大投资领域为文娱传媒,其次是游戏和电商,医疗健康仅能排到第8大细分行业。在普通商品的流通上,腾讯虽没有自己的知名品牌,却是除了阿里系电商平台,都有一点投资,包括京东、唯品会、拼多多、小红书、转转、每日优鲜等。

具体到药品零售,老百姓算是第一笔公开官宣的专注于药品零售的公司。在互联网巨头医药零售布局中,阿里除了阿里健康大药房外,还入股了漱玉平民大药房、华人健康、贵州一树、德生堂等多家地方连锁药店,京东有京东大药房,而腾讯依旧没有属于自己的平台。所以,本次交易对于腾讯来说,意义重大。

从这44起医疗投资看,腾讯除了对B端投资外,在C端主要覆盖在互联网医疗领域。