千亿市值仅剩2家!中药“龙头”或跌破200亿,“股神”巨亏15亿退出股市

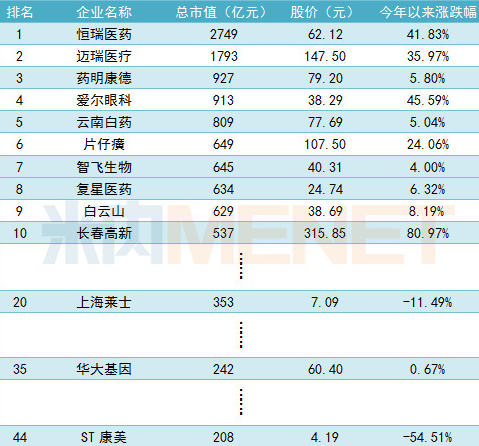

近期,康美药业“财务造假”事件成为了业内焦点。在回复上交所问询后再度一字跌停,如今市值仅剩208亿元,去年5月其市值曾高达1390亿元,成为中药行业的“龙头”,然而时隔一年后往事如烟如雾,市值蒸发千亿。据资料显示,2017年11月在A股市场,恒瑞医药、康美药业、云南白药、上海莱士、华大基因、复星医药市值均超千亿规模。目前,仍坚守千亿市值的医药股仅有恒瑞医药和迈瑞医疗。此外,医药“股神”上海莱士巨亏15亿元后,宣布退出股市聚焦主业;股价曾仅次于茅台的华大基因,如今市值仅剩242亿。

医药股市值排名

统计截至5月31日收盘

康美药业:中药“龙头”一年蒸发千亿市值

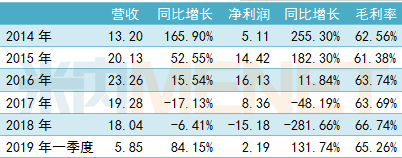

康美药业业绩情况(单位:亿元)

近期,康美药业“财务造假”事件成为了业内焦点。4月30日、5月5日、5月12日,康美药业连续收到上交所的《监管工作函》、《媒体报道问询函》和《年报问询函》;5月14日,公司发布延期回复公告。

5月17日证监会通报了对康美药业的调查进展,已初步查明,该公司披露的2016至2018年财务报告存在重大虚假;5月18日,康美药业发布公告,公司股票申请5月20日停牌1天,5月21日复牌恢复交易,并实施其他风险警示,股票简称由“康美药业”变更为“ST康美”。5月21日,康美药业再次发布延期回复公告,公告中提到回复时间不晚于2019年5月29日。

5月28日晚,康美药业连发9份公告,就上交所问询函作出部分回复,交待了近300亿货币资金多计的具体细节,承认存在通过公司关联方账户买卖公司股票,并表示公司股票存在强制退市的风险。同时,由于部分问题涉及的事项需进一步确认,并需相关中介机构出具意见,公司将延期回复《年报问询函》,回复时间不晚于6月5日。

5月31日,康美药业再度跌停,股价已跌至2010年以来的最低水平,市值仅剩208亿元。自5月21日公司股票被实施其他风险警示开始,康美药业已连续一字跌停,股价累计跌幅逾30%,期间市值蒸发约100亿元。而就在一年前2018年5月29日,康美药业的市值曾高达1390亿元,成为中药行业的“龙头”。

据年报显示,数据调整后,2017年康美药业的营收为175.79亿元,净利润21.50亿元,与调整前相比,营收相差近90亿元,净利润相差近20亿。2018年康美药业营收193.56亿元,同比增长10.11%;净利润11.35亿元,同比下滑47.20%。

业内人士分析指出,康美药业“财务造假”事件反映出我国药品生产企业信用体系严重缺位,同时也暴露出企业契约精神缺失、企业内部信用风险管理存在瑕疵漏洞等问题。5月31日,康美药业发布关于媒体报道的澄清说明,康美药业表示,针对这则媒体报道,内部展开自查,公司依法纳税,不存在虚开增值税发票的情况,截止本公告日,公司及子公司均未收到税务部门的立案稽查函。同时,已经向相关部门投诉,并保留追究法律责任的权利。

上海莱士:医药“股神”巨亏15亿,宣布退出股市聚焦主业

上海莱士业绩情况(单位:亿元)

据上海莱士2018年年报显示,公司营业收入18.04亿元,同比下滑6.41%;净利润亏损15.18亿元,同比下滑281.66%。对于业绩大幅变动,上海莱士表示,一是风险投资损失较大,持有和处置风险投资而产生的公允价值变动损益和投资收益合计亏损19.80亿元,导致2018年度业绩大幅亏损;二是郑州莱士复产计划较预期有所变化,根据专业评估机构商誉减值测试结果,计提商誉减值损失1.86亿元;三是重大资产重组工作较为复杂,产生的中介费用较多,管理费用同比增长46.93%;四是公司由以往市场代理销售模式向商业渠道销售与医院终端市场销售并存的模式转型,推广费和销售人员薪酬增加较多,销售费用同比增长243.69%。

实际上,上海莱士曾在证券投资收益颇丰。净利润从2014年5.11亿元飙升至2015年14.42亿元。2015年1月公司召开董事会审议通过《公司关于进行风险投资事项的议案》,使用自有资金最高不超过(含)10亿元用于风险投资,使用期限为2年,该额度可以在2年内循环使用;2016年2月公司股东大会将风险投资额度大幅提高到40亿元,使用期限由原来的2年调整为自2016年2月22日起3年。2015年-2016年金融资产投资收益分别为8.75亿元、8.29亿元,占净利润比例分别高达60.68%、51.39%。2017年上海莱士市值曾突破千亿,在2018年12月市值腰斩,截至2019年5月31日收盘,上海莱士市值353亿元。

5月17日,上海莱士发布公告称收到年报问询函;5月25日,上海莱士对年报问询函中金融资产投资损益亏损、营业收入出现连续下滑、计提大额商誉减值的原因及合理性等11个问题进行回复。其中,2018年实现公允价值变动收益亏损8.70亿元,投资收益亏损11.10亿元。自2015年开始证券投资起,截至2018年12月31日,累计公允价值变动损益亏损2610.42万元,投资收益亏损1.06亿元,累计损失1.32亿元。上海莱士表示,公司不再参与新的证券投资,原有的证券投资也将在未来适当的时机逐步实现退出,今后将不再进行证券投资,公司的战略和发展将全力聚焦于血液制品主营业务及生物制品相关产业的深耕和精琢。

2019年一季度上海莱士营业收入5.85亿元,同比84.15%;净利润2.19亿元,同比增长131.74%,而上年同期净利润亏损近7亿元。上海莱士表示,2019年一季度扭亏为盈,主要是2018年一季度公司风险投资产生较大的公允价值变动损失导致业绩亏损,目前公司的风险投资规模已较上年同期大幅缩减;此外,公司主营业务血液制品的收入同比增长超80%,较上年同期有较大幅度的提高。

华大基因:股价曾仅次于茅台,如今市值仅剩242亿

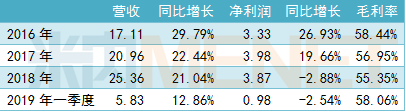

华大基因业绩情况(单位:亿元)

华大基因2017年7月正式登陆A股,连续一字板数量多达18个,11月盘中市值突破千亿,股价一度攀上260元的高位,仅次于茅台;上市一年后,市值“打折”。

今年4月有传闻指出华大基因虚增利润和不规范关联交易;5月有媒体报道称华大基因母公司华大控股在进行“瘦身”,包括裁员和资产剥离等。对此,华大基因发布澄清公告,公司不存在虚增收入或利润的情况,与华大智造的关联交易合同金额在股东大会批复范围内;对于裁员与剥离资产的报道,华大基因回应称,从今年年初开始,华大集团管理团队就制定了”战略聚焦的经营策略,更聚焦在对旗下两大业务板块华大基因和华大智造的支持上。但在集团内部孵化的个别业务上,尤其是仅针对员工内部开展的业务上,也进行了小范围的人员优化,以确保战略聚焦。

资料显示,华大基因的主要营业收入来自生育健康基础研究和临床应用服务、肿瘤防控及转化医学类服务、多组学大数据服务与合成业务、感染防控基础研究和临床应用服务四大板块,其中前三大板块占总营业收入比例高达96%。近年来,华大基因营收均以两位增长,而净利润在上市后出现下滑。

从IPO数据“打架”、小财报大市值、被质疑非法行医、董事辞任、股东减持、裁员、剥离资产……上市至今华大基因市值蒸发超800亿元。日前,在华大基因2018年度网上业绩说明会上,有投资者对公司股价不断处于下跌状态提出疑问。华大基因总经理尹烨表示,公司秉承“基因科技造福人类”的愿景,做好主业经营,通过基因检测、质谱检测、生物信息分析等手段,为医疗机构、科研机构、企事业单位等提供基因组学类的检测和研究服务。但股价问题是受宏观经济大背景、二级市场大行情等诸多因素影响,虽有风雨,但我们坚定相信它的长期价值。

近年来,全球股市跌宕起伏,A股也出现较大幅度的回调。2018年不少的上市医药企业出现市值缩水问题,对此,有业内人士分析表示,虽然股市整体表现并不好,但药品是刚需,2019年上半年以研发型为主的企业市值或出现拉升,下半年的形势将会有所改变。

资料来源:上市公司公告、东方财富网

下一篇:医疗体系改革中的宏观约束及其趋势