2019年全球500强企业中52家与医疗相关,这些顶尖企业在如何连接医疗?

7月22日,美国《财富》杂志公布了2019年世界500强排行榜。这份榜单有很多振奋人心的数据,比如中国上榜129家公司,首次超过美国;小米首次上榜并成最年轻的500强企业;沃尔玛连续六年蝉联第一,中国石油化工集团夺得亚军,斩获中国企业最高名次。

根据这份榜单,动脉网(微信号:vcbeat)整理出与医疗相关的52家500强企业,并对这些企业的情况进行了梳理,进一步分析了这些企业目前的医疗业务现状及其在医疗领域的重要动态。

52家与医疗相关的500强企业名单

500强企业的医疗相关分布

在500强企业中,涉及医疗健康产业的企业共52家,包括了医疗企业,与医疗相关的保险公司和涉足医疗的科技公司。

以下是国内企业的上榜数据:

科技企业中有4家上榜,分别是华为(61位)、京东(139位)、阿里巴巴(182)和腾讯(237位);

医药企业方面,有华润集团(80位)和中国医药集团(169位)上榜;

健康保险方面,有7家中国保险公司上榜,分别是中国平安(29位)、太平洋保险(199位)、友邦保险(388位)、华夏保险(442位)、中国太平(451位)、国泰人寿(455位)和泰康保险(498位)。

500强医疗企业发展情况

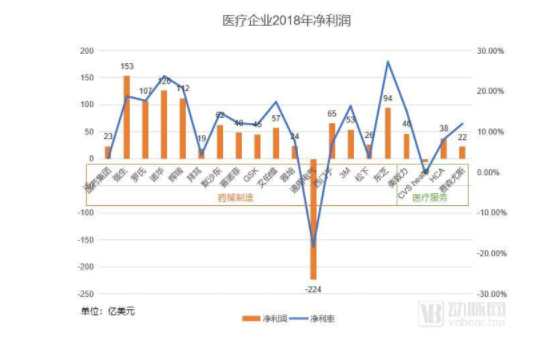

在500强的医疗企业中,最赚钱的是2018年净利润高达153亿美元的强生。除强生之外还有3家医药企业的净利润超过了100亿美元,分别是诺华(126亿美元)、辉瑞(112亿美元)、罗氏(107亿美元)。

医疗领域运营良好的企业,净利润大多在营业收入的15%-20%之间。国药集团长期以来保持了高营收、高成本、低净利,但不亏损的状态,因此与其他企业的营收状况有所区别。东芝2018财年高达94亿的净收入主要由于其在第二季度将NAND芯片业务出售给贝恩资本获得的9660亿日元(约合89.3亿美元),实际东芝在2018财年的表现并不理想。

在16家医疗企业中,美国连锁药店寡头CVS Health和通用电气(简称GE)出现了亏损情况。前者2018年亏损5.94亿美元,后者在2018年则亏损高达224亿美元,为500强企业亏损之最。

GE在近年来表现不佳的情况下,一直在尝试通过瘦身来解决债务问题。GE在2018年6月表示将拆分其医疗业务,GE healthcare独立成为医疗公司。2018年11月,GE以15亿美元出售了自己的医疗设备融资资产;2019年2月,GE又将自己旗下的生物制药业务以214亿美元的价格出售给了丹纳赫。在一系列的瘦身举措之后,今年也许会是我们将GE纳入医疗健康企业的最后一年。

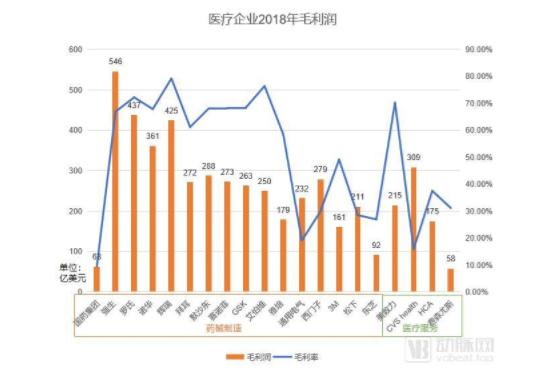

在医疗领域的企业中,药械制造领域的企业毛利率普遍高于医疗服务企业。其中主要业务范围都在医疗领域的药械制造企业,包括强生、罗氏、诺华、辉瑞、拜耳、默沙东、赛诺菲、GSK、艾伯维、雅培和美敦力,这11家企业的毛利率几乎都在60%以上,最低的雅培也有58.6%。

只有部分业务处在医疗范围内的工业企业,如通用电气、西门子、3M、松下和东芝则毛利率较低,均没超过50%。医疗服务企业的毛利率则只有30%上下。

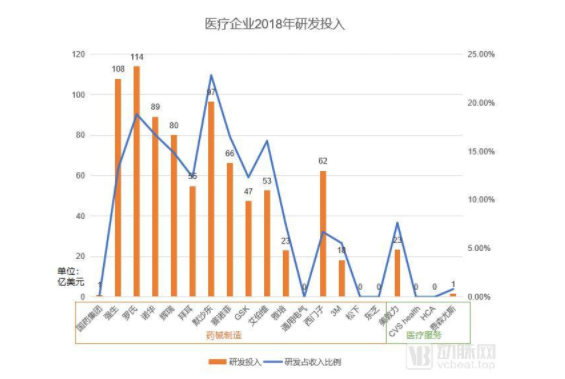

与高毛利相对应的就是高研发投入。在上文中提到的主营医疗的11家企业中,有9家都保持了长期的高研发投入,默沙东的研发投入占比甚至高达22.8%。医疗服务企业则几乎没有研发费用。

保险公司正在大规模接入医疗健康

手握重金的保险公司正在蠢蠢欲动,其中大多数保险公司都通过投资的方式布局医疗,也有部分企业尝试通过自建或合作的方式布局医疗产业。

保险公司本身的技术基础薄弱,因此在切入医疗的过程中更适合互联网医疗这样以渠道为主的发展方向。在500强的保险公司中,最具代表性的莫过于中国平安旗下的平安好医生。

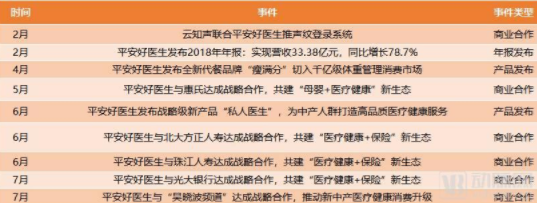

2019年平安好医生医疗大事记

统计来源:动脉网动观

平安好医生是中国平安旗下互联网业务板块的重要成员,2018年5月登陆港交所上市。平安好医生以健康管理和移动医疗并举为思路,深耕技术创新,致力于打造一站式、全流程的医疗健康生态系统,以在线医疗为核心,提供标准化泛医疗产品及一站式健康管理服务。

比起流量入口,平安好医生为中国平安带来的更多的是用户粘性。根据年报数据,报告期内,平安好医生与商业保险(主要来自平安集团)合作的会员产品累计贡献收入超过人民币 2 亿元,服务保险会员超过100万。在这样的保险合作模式中,按年付费的商业保险会员可以享受到由平安好医生提供的涵盖预防、就医到康复的全流程医疗健康会员服务。

这样的模式究竟成不成功,其实看一下平安好医生的合作名单就一目了然。2019年平安好医生先后与北大方正人寿、珠江人寿和光大银行达成合作。这一系列合作都是以“医疗健康+保险”的形式,为会员提供医疗服务,帮助保险提升用户粘性。平安好医生与惠氏的合作也是为惠氏的1200万惠氏妈妈俱乐部会员提供私人医生服务。

2019年6月,平安好医生发布战略级新产品“私人医生”,瞄准2亿中产人群,意图让就医方式互联网化,做到“让优质医疗健康资源围着用户转”。这款产品的发布除了吸引更多用户群体之外,更多的目的在于提升会员粘性。

这也正印证了平安好医生传出上市消息之时,动脉网对其招股书的分析:当医院、医生、药店、医疗圈和保险等环节全部打通后,平安好医生将成为平安集团为“大健康”战略量身打造的医疗服务的入口。

8大科技企业的医疗布局解析

8家科技企业在医疗的布局中,呈现了一定的差异性。

苹果和谷歌主要在智能硬件领域布局;华为在智能硬件之外凭借自己多年来的积累,也尝试通过AI与云服务赋能医疗;在智能硬件领域败下阵来的微软则选择掉转船头,通过云服务平台拓展B端业务;京东、阿里巴巴和亚马逊三家以电商起家的企业则选择了类似的发展路径,都是通过医药流通切入医疗,随后向技术平台方面布局;腾讯则更注重连接,主要以合作的方式布局医疗。

药械制造作为一个相对封闭的领域,至今还没有科技巨头入局。其原因可能在于制药领域的高技术门槛和高监管要求导致行业准入门槛较高。而且对于科技企业而言,进入制药领域很难对他们原本的业务有所提升。

苹果:以硬件为突破口

2019年苹果医疗大事记

统计来源:动脉网动观

苹果在医疗的布局中,离不开硬件设备。凭借iphone、ipad、ipod、imac等一系列产品,苹果已经通过自己的硬件形成了完整的生态圈。因此苹果进军医疗,是以专利为支点,围绕智能硬件设备,尝试撬动健康监测生态链。而apple watch正是苹果为接入医疗量身打造的可穿戴设备。

2018年底,苹果为美版Apple Watch Series 4推送了ECG心电图功能,为用户提供医疗级的心电图测试功能,对异常心律进行提醒。2019年上半年,这项功能在在越来越多的国家和地区得到推广。与健康监测相关的专利正在成为苹果搅局医疗市场的核心支点之一。

硬件技术方面,苹果正在开发更好的医疗专用传感器。此外,iPhone的照明、摄像头、机器视觉等功能可以提高面部识别能力、监测和诊断能力;软件技术上,苹果是FHIR(快速医疗保健互操作性资源)技术的主要推动者;品牌同样也是苹果打造健康监测系统的敲门砖。尽管,谷歌、微软、亚马逊等科技巨头的名号同样响彻全球,但在注重用户体验以及用户隐私保护方面,以智能手机发家且坐拥大量忠实果粉的苹果公司显然更胜一筹;资金方面,苹果显然不差钱。

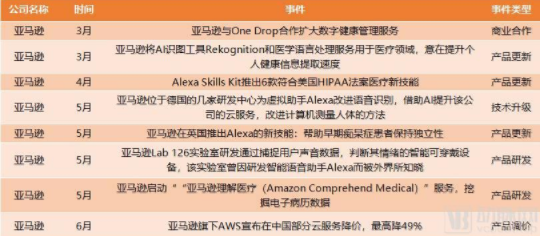

亚马逊:围绕科技+医药零售做文章

2019年亚马逊医疗大事记

统计来源:动脉网动观

2018年6月,亚马逊完成了对在线药店初创企业PillPack的收购,正式进军医药电商。在美国错综复杂的供应链之间,PillPack通过自己的处方药管理平台pharmacyOS处理药物分配、监测和支持。它还以一个交付接口的形式向支付人、制造商和新公司提供这些服务。这可以与亚马逊现有的分销模式很好地整合。

进军医疗领域以来,除了持续发展医药零售业务之外,亚马逊始终紧紧围绕AI技术,不断拓展战略性产品Alexa的技能。2019年上半年,亚马逊更是在Alexa上持续加注,专注于“Alexa Everywhere”战略。

2019年4月,亚马逊宣布推出符合HIPAA法案的6种Alexa医疗技能;5月,亚马逊在英国推出Alexa的新技能——My Carer Alexa,帮助早期痴呆症患者保持独立性;在5月的后半段,亚马逊又启动了“亚马逊理解医疗(Amazon Comprehend Medical)”服务,试图从电子病历数据中挖掘更多信息。

亚马逊还拥有直接连接制造商、品牌商、零售商以及消费者的渠道,同时拥有供应链、零售店和产品交付团队。亚马逊不仅可以围绕Alexa打造智能助手生态,将Alexa植入更多的外部产品中,其本身所拥有的庞大会员群体也为Alexa相关产品提供了分销基础。

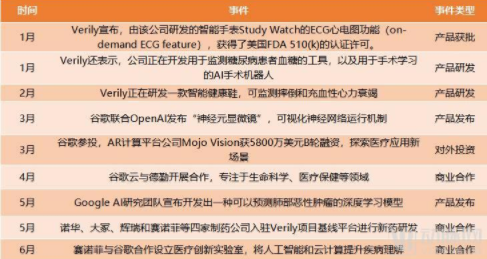

Alphabet(谷歌母公司):医疗AI+流量入口

2019年Alphabet医疗大事记

统计来源:动脉网动观

在2015年的重组之后,Google Ventures(GV)、Verily和Calico成为Alphabet旗下负责医疗保健业务的子公司。其中,Verily是谷歌进军医疗领域的主力。

通过梳理谷歌在医疗领域的布局,我们不难看出,AI是谷歌及其旗下子公司Verily在医疗领域攻城略地的核心方向。虽然硬件是AI布局医疗的主要产品类型,但是其背后的技术基础还是依托于谷歌多年以来在AI技术上的积累。

谷歌依靠巨大的搜索入口,获得数十亿用户的健康数据,这是谷歌能够进入医学AI领域的一大战略资本。同时谷歌与学术界、商业医疗组织进行合作,能够获取新的更有价值的临床医学数据。这些数据以及谷歌自身收集的有关用户的其他信息都可用于训练算法,以识别健康与疾病之间连续体的模式。

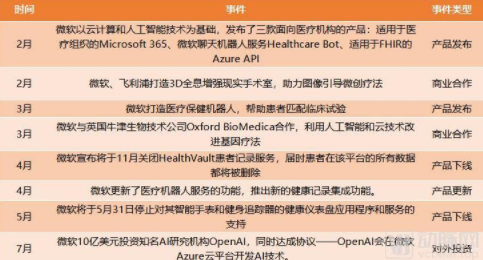

微软:退出可穿戴赋能B端

2019年微软医疗大事记

统计来源:动脉网动观

在C端,由于面向消费者的产品业绩表现不佳,微软自去年便开始萌生退意。微软高层也明确表示过,将退出可穿戴设备消费端市场。2019年微软的一系列动作都表明,微软可能会彻底离开C端市场。

微软放弃C段之后,转而“攻占”B端的“山头”。对于微软来说,这可能才是正确的选择。

微软多年来积累了大量的医疗组织客户,根据摩根士丹利的报告显示,目前有超过25000家美国健康组织正在使用Microsoft Cloud。这一市场地位使微软有机会向当前的医疗保健客户追加销售并建立新的合作伙伴关系。同时作为全球最大的电脑软件提供商,微软在计算机视觉、语言识别、图像识别、自然语言处理、专家系统等方面拥有先天优势,其对于B端企业的赋能能力明显高于C端。

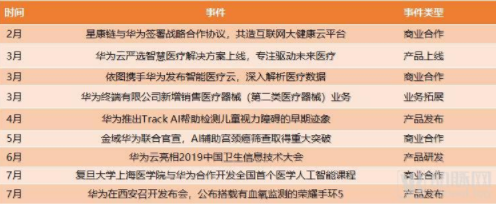

华为:可穿戴+5G+医疗信息化赋能

2019年华为医疗大事记

统计来源:动脉网动观

华为最初在医疗健康上的布局主要是在可穿戴设备上。如今华为的可穿戴设备已经成为了国内出货量增速第一,并且还建立了各类健康实验室和五个全球研发中心。华为的HUAWEI WATCH GT带有自主研发的TruSeen3.0 心率监测系统,而华为在2019年3月变更经营范围,很可能也是为了追赶苹果和小米的步伐,在可穿戴设备中再加一枚医疗砝码。2019年7月23日,华为在西安召开了新品发布会,公布了搭载血氧监测新功能的荣耀手环5。因此在可预见的未来,华为仍然会在可穿戴设备上持续加注。

在开发可穿戴设备的同时,华为也在尝试通过AI与云计算服务赋能医疗。2019年华为披露了大量的合作项目,合作方包括依图、金域等国内细分领域头部企业。华为在云业务上的布局得力于其在5G上的领先地位。在5G技术逐步进入医疗市场的当前阶段,华为有机会利用自己在5G上的优势取得领先地位。

京东:打造医药流通的新独角兽

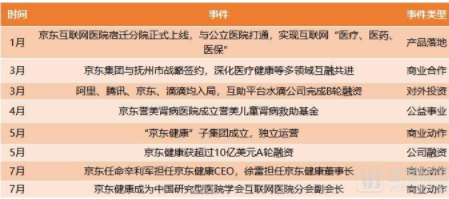

2019年京东健康大事记

统计来源:动脉网动观

2019年5月,京东在公布第一季度财报的同时宣布整合旗下医药零售、医药批发、互联网医疗和健康城市四个业务板块成立“京东健康”子集团。刚刚成立的京东健康就宣布获得10亿美元的A轮融资,多家国外机构参投。

京东在医药流通上的布局是他们在医疗健康方面的主要发展方向。2017年12月上线的“京东互联网医院”作为京东健康互联网医疗业务版块的核心产品,是国内首批取得互联网医院牌照的互联网医院之一。2019年1月,宿迁市第一人民医院整体“搬”上京东互联网医院。同时,随着宿迁医保体系与京东实现系统性打通,在宿迁也诞生了医药电商平台“线上医保支付第一人”。

同时,结合自身独特的药品供应链优势,京东健康在业界还首创了线上“医+药”闭环,患者在问诊之后,还可以直接在京东平台内购药,享受送药上门的服务,真正实现了以用户为中心的全面、智慧、便捷的看病购药体验。

阿里巴巴:依托阿里健康搭建完整生态

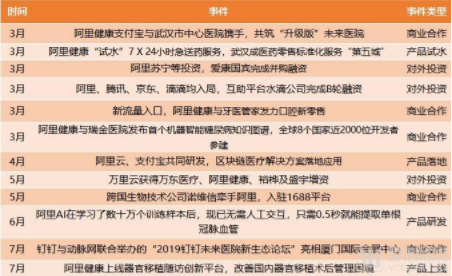

2019年阿里健康医疗大事记

统计来源:动脉网动观

阿里健康是阿里巴巴集团涉足大健康领域的落地及践行平台。电商出身的阿里始终带有搭建平台的基因,因此,阿里健康即使推出新品,也更倾向于平台服务。例如,2019年3月,阿里健康在武汉“试水”7 X 24小时急送药服务,其背后依托的是阿里健康运营服务能力和阿里与本地药店的深度融合。

不过,阿里也正在尝试通过技术寻找新的增长引擎。比如4月发布的阿里云与支付宝共同研发的区块链医疗解决方案正式应用于武汉中心医院的电子处方,就尝试打通处方流通的各个环节。阿里AI也在从其他的角度突破医疗,提升临床效率。

腾讯:医疗领域连接者,科普提供商与智慧医院方案商

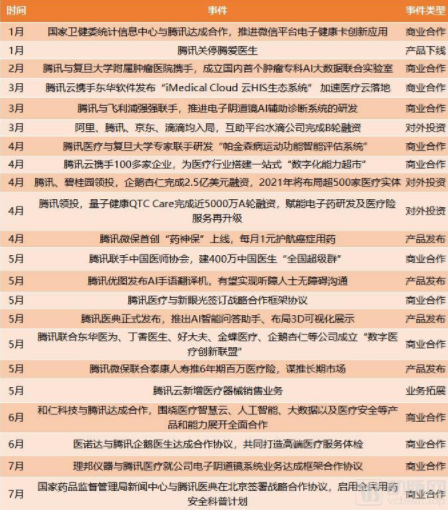

2019年腾讯医疗大事记 统计来源:动脉网动观频道

根据动脉网动观频道的统计,截至目前为止,腾讯的22起新事件中,有13起商业合作。

也就是说,腾讯在医疗领域更注重连接。同时腾讯自身通过腾讯医典、腾讯优图、腾讯云、药神保等项目形成了完整的生态圈。今年发布的腾讯医典正是腾讯在腾爱医生关停之后补上C端缺口的关键项目。

不过,腾讯连接各方的同时,同样注重AI技术在医疗领域的运用。例如,腾讯于2019年2月与复旦大学附属肿瘤医院合作成立国内首个肿瘤专科AI大数据联合实验室;4月,腾讯医疗与复旦大学专家联手研发“帕金森病运动功能智能评估系统”;5月,腾讯优图发布AI手语翻译机,帮助听障人士实现无障碍沟通。

来源:动脉网